- Müəllif Jason Gerald [email protected].

- Public 2023-12-16 10:54.

- Son dəyişdirildi 2025-01-23 12:06.

Beta, müəyyən bir səhmin bütün birjanın dəyişkənliyinə nisbətən dəyişkənliyi və ya riskidir. Beta, müəyyən bir səhmin nə qədər riskli olduğunu göstərir və gözlənilən gəlirlilik dərəcəsini qiymətləndirmək üçün istifadə olunur. Beta, səhm analitiklərinin portfelləri üçün səhm seçərkən qiymət-qazanc nisbəti, səhmdar kapitalı, borcdan kapitala nisbəti və digər amillərlə birlikdə düşündükləri əsaslardan biridir.

Addım

4 -cü hissə 1: Sadə Tənliklərdən istifadə edərək Betanın hesablanması

Addım 1. Risksiz nisbət səviyyəsini tapın

Bu, investorların pulları riskli olmayan investisiyalardan gözlədikləri gəlir dərəcəsidir. Bu rəqəm ümumiyyətlə faiz olaraq ifadə edilir.

Addım 2. Hər bir nümayəndə indeksinin səviyyəsini təyin edin

Bu rəqəmlər də faizlə ifadə olunur. Adətən gəlir dərəcəsi bir neçə aydır.

Bu dəyərlərdən biri və ya hər ikisi mənfi ola bilər ki, bu da bütövlükdə səhm və ya bazara (indeks) qoyulan investisiyanın dövr ərzində investisiyalara qarşı itki verdiyini göstərir. 2 səviyyədən yalnız 1 -i mənfi olarsa, beta mənfi olar

Addım 3. Səhmlərin gəlirlilik dərəcəsindən risksiz dərəcəni çıxarın

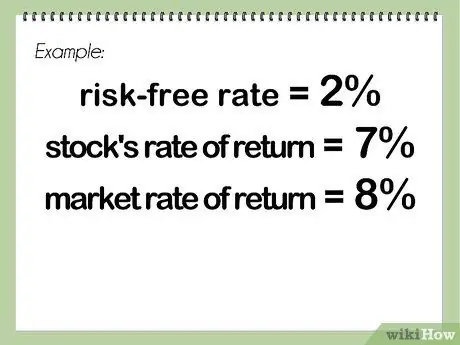

Səhmlərin gəlirlilik faizi 7 faiz, risksiz faiz isə 2 faiz olarsa, fərq 5 faiz olacaq.

Addım 4. Bazar (və ya indeks) gəlirlilik nisbətindən risksiz nisbəti çıxarın

Bazar qiyməti və ya gəlirlilik indeksi yüzdə 8 olarsa və risksiz faiz yenidən yüzdə 2 olarsa, fərq yüzdə 6 olacaq.

Addım 5. Səhmlərin gəlirlilik dərəcəsindəki fərqi, risksiz faiz dərəcəsi ilə bazara (və ya indeksə), gəlirlilik nisbətini də risksiz dərəcəyə bölün

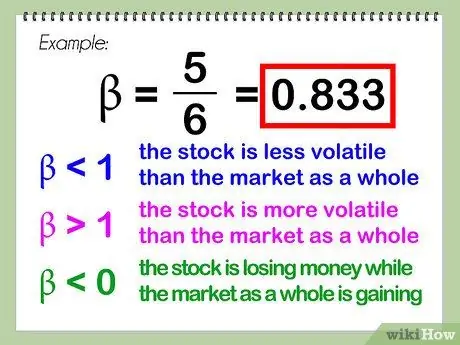

Bu ümumiyyətlə ondalık dəyəri ilə ifadə olunan bir beta versiyasıdır. Yuxarıdakı nümunədə, beta 5 -i 6 ya da 0.833 -ə bölmək olardı.

- Bazarın özünün beta və ya təmsil etdiyi indeks 1.0 -dir, çünki bazar özü ilə müqayisə edilir və sıfırın özünə bölündüyü rəqəm 1 -ə bərabərdir. bütövlükdə, 1 -dən böyük bir beta, bir bütün olaraq bazardan daha sabitdir. Beta dəyəri sıfırdan aşağı ola bilər, yəni bazar bütövlükdə pul qazanır və ya səhm müvəqqəti pul qazanır və bütövlükdə bazar pul itirir.

- Beta axtararkən, tələb olunmasa da, səhmlərin satıldığı bazarın təmsilçi indeksindən istifadə etmək adi haldır. Beynəlxalq alqı -satqı səhmləri üçün MSCI EAFE (Avropa, Australasia və Şərqi təmsil edən) uyğun bir təmsilçi indeksidir.

4 /2 -ci hissə: Gəlir Məzənnəsini Müəyyən etmək üçün Betadan istifadə

Addım 1. Risksiz nisbət səviyyəsini tapın

Bu, yuxarıda "Səhm üçün Beta Hesablanması" ilə eyni dəyərdir. Bu bölmə üçün yuxarıda istifadə edildiyi kimi 2 faizlik nümunənin eyni dəyərini istifadə edəcəyik.

Addım 2. Bazar gəlirlilik nisbətini və ya təmsilçi indeksini təyin edin

Bu nümunədə yuxarıda istifadə edildiyi kimi eyni rəqəmi yüzdə 8 istifadə edəcəyik.

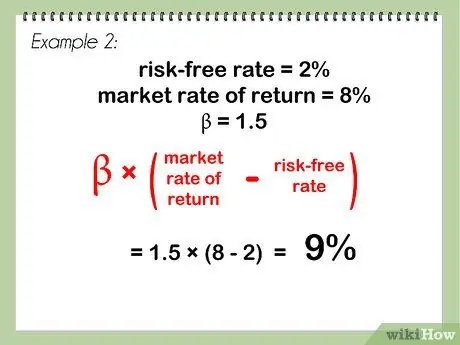

Addım 3. Beta dəyərini bazar gəlirlilik dərəcəsi ilə risksiz faiz arasındakı fərqlə vurun

Məsələn, 1.5 beta dəyərindən istifadə edəcəyik. Risksiz faiz dərəcəsi üçün 2 faiz, bazar gəlirlilik dərəcəsi üçün isə 8 faiz istifadə edərək, bu 8-2 və ya 6 faizə çatır. Beta 1.5 ilə vurularaq yüzdə 9 verir.

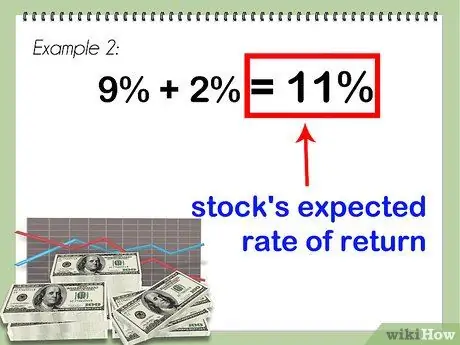

Addım 4. Nəticəni risksiz nisbətlə əlavə edin

Səhmlərin gözlənilən gəlirlilik dərəcəsi olan yüzdə 11 verir.

Səhm üçün beta dəyəri nə qədər yüksəkdirsə, gözlənilən gəlir dərəcəsi də o qədər yüksəkdir. Bununla birlikdə, bu yüksək gəlirlilik dərəcəsi artan risklə əlaqədardır, buna görə investor portfelinin bir hissəsi olub -olmadığını düşünməzdən əvvəl digər əsas səhmlərə baxmaq lazımdır

4 -cü hissənin 3 -ü: Beta təyin etmək üçün Excel qrafiklərindən istifadə

Addım 1. Excel -də üç qiymət sütunu yaradın

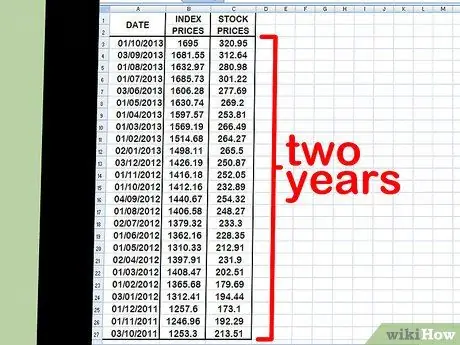

İlk sütun tarixdir. İkinci sütunda indeks qiymətini yazın; betaları müqayisə edəcəyiniz "ümumi bazar" budur. Üçüncü sütunda, beta hesablamağa çalışdığınız təmsilçi səhm qiymətini yazın.

Addım 2. Məlumat nöqtələrinizi elektron tabloya yerləşdirin

Bir aylıq fasilələrlə başlamağa çalışın. Bir tarix seçin - məsələn, ayın əvvəlində və ya sonunda - və birja indeksi üçün uyğun dəyəri daxil edin (S&P 500 -dən istifadə etməyə çalışın) və sonra həmin gün üçün nümayəndəli səhmini daxil edin. Son 15 və ya 30 tarixi seçməyə çalışın, bəlkə də bir və ya iki ili keçmişə uzadın. O tarix üçün indeks qiymətinə və nümayəndəsi səhm qiymətinə diqqət yetirin.

Seçdiyiniz müddət nə qədər uzun olsa, beta hesablamanız bir o qədər dəqiq olar. Həm səhmləri, həm də indeksləri uzun müddət izlədiyiniz zaman beta dəyişir

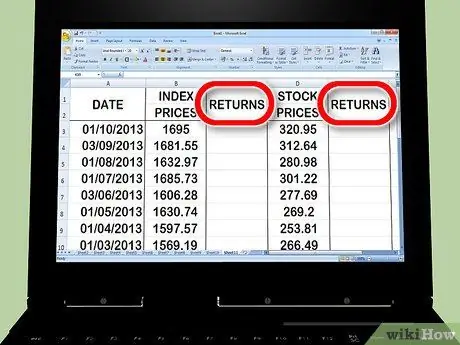

Addım 3. Qiymət sütununun sağında iki sütun yaradın

Bir sütun indeksi qaytaracaq; ikinci sütun stokdur. Aşağıdakı addımlarda öyrənəcəyinizi yenidən təyin etmək üçün Excel düsturlarından istifadə edəcəksiniz.

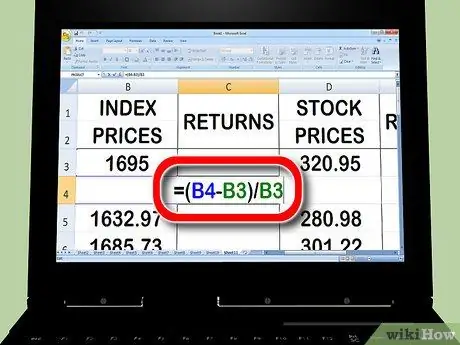

Addım 4. Birja indeksi üçün geri hesablamağa başlayın

İndeks sütununun ikinci xanasında = yazın. İmlecinizlə birlikdə indeks sütunundakı ikinci xananı vurun - yazın və sonra indeks sütunundakı ilk xananı vurun. Sonra / yazın, sonra indeks sütunundakı ilk hüceyrəni yenidən basın. Return və ya Enter düyməsini basın.

- Zamanla yenidən hesabladığınız zaman, ilk hücrəyə heç nə daxil etmirsiniz; boş buraxın. Yenidən hesablamaq üçün ən azı iki məlumat nöqtəsinə ehtiyacınız var, bu səbəbdən indeks sütununun ikinci xanasından başlayacaqsınız.

- Etdiyiniz şey, köhnə dəyərdən yeni dəyəri çıxarmaq və nəticəni köhnə dəyərə bölməkdir. Bu, dövr üçün zərər və ya qazancın nə olduğunu bilməkdir.

- Dönüş sütunundakı tənliyiniz belə görünə bilər: = (B3-B2)/B2

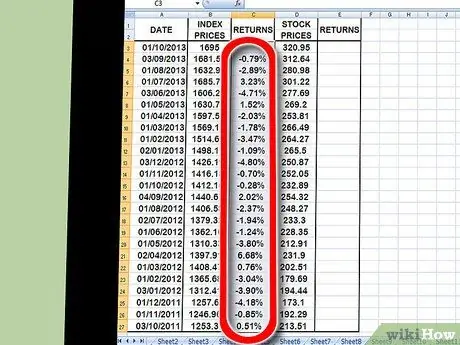

Addım 5. İndeks qiymət sütunundakı bütün məlumat nöqtələri üçün bu prosesi təkrarlamaq üçün kopyalama funksiyasından istifadə edin

İndeks hüceyrəsinin sağ alt hissəsindəki kiçik kvadratı tıklayaraq, ən aşağı məlumat nöqtəsinə sürükləyərək bunu edin. Etdiyiniz şey, Excel -dən hər bir fərqli məlumat nöqtəsi üçün istifadə olunan eyni düsturu təkrarlamasını istəməkdir.

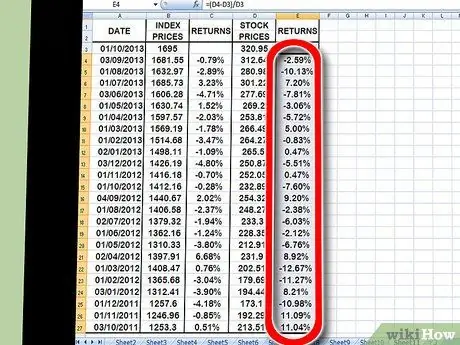

Addım 6. Gəlirlər üçün eyni prosesi təkrarlayın, bu dəfə indekslər üçün deyil, fərdi səhmlər üçün

İşiniz bitdikdə, hər bir fond indeksi və fərdi səhmlər üçün gəlirləri siyahıya alan faiz olaraq formatlanmış iki sütununuz var.

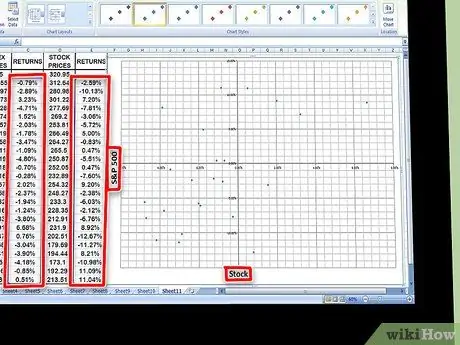

Addım 7. Verilənləri cədvələ daxil edin

İki dönüş sütunundakı bütün məlumatları seçin və Excel -də Qrafik simgesini vurun. Seçimlər siyahısından səpələnmə qrafikini seçin. İstifadə etdiyiniz indeks olaraq X oxunu (məsələn, S&P 500) və istifadə etdiyiniz səhm olaraq Y oxunu adlandırın.

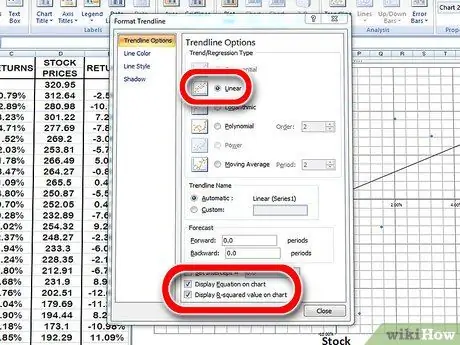

Addım 8. Dağılım qrafikinizə bir trend xətti əlavə edin

Bunu Excel -in daha yeni versiyalarında trend xətti düzeni seçərək və ya Qrafik → Trendline əlavə etməklə əl ilə təyin etməklə də edə bilərsiniz. Tənliyi cədvəldə göstərdiyinizə əmin olun. 2 dəyərlər.

- Bir polinom və ya orta deyil, xətti bir trend xəttini seçdiyinizə əmin olun.

- Tənliyi bir cədvəldə göstərmək, Excel -in hansı versiyasına sahib olmağınızdan asılı olacaq. Excel -in daha yeni versiyaları Chart Quick Layout düyməsini basaraq tənlik cədvəlinə imkan verəcək.

- Excel -in bu versiyasında Qrafikə işarə edin; Trendline əlavə edin; seçimlər. Sonra "Xəritədə Tənliyi Göstər" in yanındakı hər iki qutuyu yoxlayın.

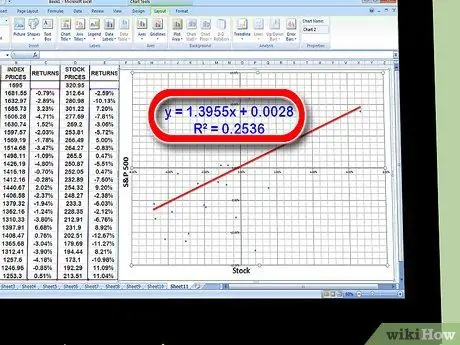

Addım 9. Trend xətti tənliyində "x" dəyərinin əmsalını tapın

Trend xətti tənliyiniz "y = x + a" şəklində yazılacaq. X dəyərinin əmsalı beta -dır.

4 -dən 4 -cü hissə: Betanı anlamaq

Addım 1. Betanı necə şərh etmək olar

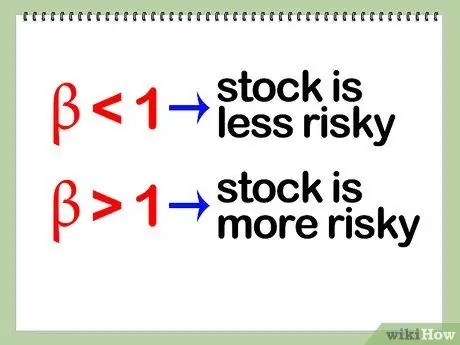

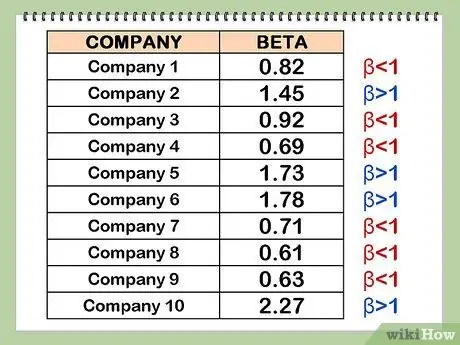

Beta, investorun müəyyən bir səhmə sahib olmasını öz üzərinə götürdüyü üçün, bütövlükdə birjalar üçün riskdir. Bu səbəbdən tək bir səhmin gəlirlilik dərəcəsini indeksin gəliri ilə müqayisə etməlisiniz. İndeks riski 1 olaraq qalır. 1 -in "aşağı" beta səhminin müqayisə edilən indeksdən daha az riskli olması deməkdir. "Yüksək" 1 beta, səhmlərin müqayisə edildiyi indeksdən daha riskli olduğunu göstərir.

- Bu nümunəni götürün. Tutaq ki, Gino Germ beta sı 0,5 olaraq hesablanır. S&P 500 ilə müqayisədə, Gino'nun müqayisə etdiyi meyar "yarısı" qədər risklidir. S&P 10%-dən aşağıya keçərsə, Gino'nun səhmlərinin qiyməti yalnız 5%-ə düşəcək.

- Başqa bir nümunə olaraq, təsəvvür edin ki, Frankın Cənazə xidməti S&P ilə müqayisədə 1.5 -ə bərabərdir. Əgər S&P 10%aşağı düşərsə, Frankın səhm qiymətinin S&P -dən "daha çox" və ya təxminən 15%aşağı düşməsini gözləyin.

Addım 2. Risk də gəlirlə əlaqələndirilir

Yüksək risk, yüksək mükafat; aşağı risk, aşağı mükafat. Beta səviyyəsi aşağı olan bir səhm, düşdükdə S&P qədər itirməyəcək, ancaq paylaşımlarda da S&P qədər qazanmayacaq. Digər tərəfdən, beta 1 -dən yuxarı olan bir səhm, düşdükdə S&P -dən daha çox itirəcək, həm də göndərdikdə S&P -dən daha çox qazanacaq.

Məsələn, Vermeer Venom Extraction -in beta 0.5 -i var. Birja 30% sıçrayanda Vermeer yalnız 15% gəlir əldə edir. Lakin anbar fond bazarı 30% olduqda, Vermeer yalnız 15% anbar ehtiyatı əldə edir

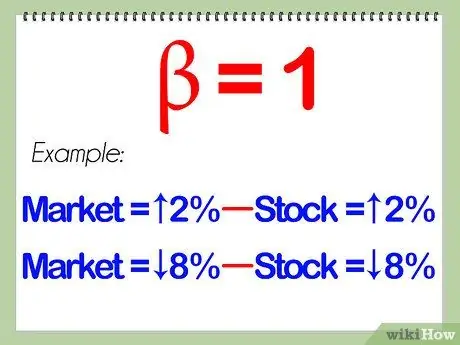

Addım 3. Beta 1 olan səhmlərin bazara uyğun hərəkət edəcəyini bilin

Bir beta hesablaması etsəniz və ehtiyatı bilsəniz, beta 1 olduqda analiz edirsiniz, benchmark olaraq istifadə olunan indeksdən daha çox və ya daha az risk olmayacaq. Bazar 2%, səhmləriniz 2%artdı; bazar 8%, səhmləriniz 8%aşağı düşdü.

Addım 4. Diversifikasiya üçün portfelinizə həm yüksək, həm də aşağı beta ehtiyatlarını daxil edin

Yüksək və aşağıların yaxşı bir qarışığıdırsa, beta birja dəyərinin kəskin şəkildə aşağı düşdüyünü təhlil etməyə kömək edəcək. Əlbəttə ki, aşağı beta səhmləri ümumiyyətlə müəyyən bir müddət ərzində ümumi birjanı aşağı qiymətləndirdiyindən, yaxşı bir betas qarışığı da bir səhm qiymətinin xüsusilə yüksək olmasını yaşamayacağınız deməkdir.

Addım 5. Əksər maliyyə proqnoz vasitələri kimi, betaların gələcəyi tam proqnozlaşdıra bilməyəcəyini qəbul edin

Beta əslində bir səhmin keçmiş dəyişkənliyini ölçür. Ümumiyyətlə, layihələr gələcəyə doğru dəyişkəndir, lakin həmişə dəqiq deyil. Beta bir ildən digərinə kəskin şəkildə dəyişə bilər. Səhmlərin tarixi beta -nı istifadə etmək həmişə mövcud dəyişkənliyi proqnozlaşdırmaq üçün dəqiq bir yol olmaya bilər.

Təklif

- Klassik kovaryans nəzəriyyəsi "Ağır quyruq" maliyyə zaman seriyası səbəbindən tətbiq olunmaya bilər. Əslində, əsas paylama üçün standart sapma və ortada mövcud olmaya bilər! Beləliklə, ola bilsin ki, ortalamanın və standart sapmanın əvəzinə dördlük və orta yayılmalardan istifadə edərək bir dəyişiklik işləyə bilər.

- Beta, bazarın yüksəlişdə və ya enişdə olmasından asılı olmayaraq, müəyyən bir müddət ərzində bir səhmin dəyişkənliyini təhlil edir. Digər fond əsasları kimi, keçmiş fəaliyyətini təhlil etmək, səhmlərin gələcəkdə necə işləyəcəyinə dair heç bir zəmanət vermir.